Im Zweiten Corona-Steuerhilfegesetz der Bundesregierung ist die Einführung einer degressiven Abschreibung in Höhe von 25 %, höchstens das 2,5-fache der linearen Abschreibung, für bewegliche Wirtschaftsgüter des Anlagevermögens vorgesehen, die in den Jahren 2020 und 2021 angeschafft oder hergestellt werden.

Gesetzliche Regelung

Die Wiedereinführung der degressiven AfA durch das Zweite Corona-Steuerhilfegesetz umfasst bewegliche Wirtschaftsgüter des Anlagevermögens, die nach dem 31.12.2019 und vor dem 1.1.2022 angeschafft oder hergestellt worden sind. Für diese Wirtschaftsgüter kann statt der AfA in gleichen Jahresbeträgen (lineare AfA) die degressive AfA beansprucht werden. Die neue Rechtslage entspricht derjenigen, die bereits für Anschaffungen/Herstellungen in der Zeit vom 1.1.2009 bis zum 31.12.2010 gegolten hat.

Die degressive Abschreibung kennt verschiedene Formen. Bei der degressiven AfA nach § 7 Abs. 2 EStG handelt es sich um die sog. degressive Buchwertabschreibung (Abschreibung vom Restwert nach einem gleichbleibenden Abschreibungssatz). Die Jahres-Abschreibungsbeträge sind in den ersten Jahren der Nutzung relativ hoch und werden dann von Jahr zu Jahr geringer.

Bewegliche Wirtschaftsgüter des Anlagevermögens

Anschaffungs- und Herstellungszeitraum: Der degressive Abschreibungssatz (01.01.2020 – 31.12.2021) beträgt

- das 2,5-fache der linearen AfA,

- jedoch maximal 25 % (Obergrenze) der Anschaffungs- oder Herstellungskosten im Erstjahr bzw. des Restbuchwerts in den Folgejahren.

Wie funktioniert die degressive AfA?

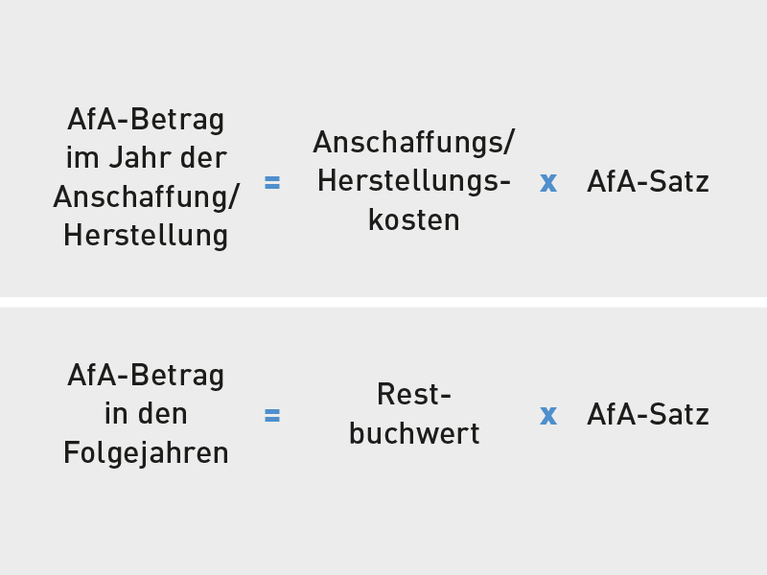

Bemessungsgrundlage für die degressive AfA sind die Anschaffungskosten beziehungsweise Herstellungskosten im ersten Jahr. In den darauffolgenden Jahren erfolgt die Abschreibung jeweils prozentual auf Basis des Restbuchwerts des Vorjahres. Daraus leitet sich auch der Name „Buchwertabschreibung“ ab. Kurz in einer Formel zusammengefasst:

Beispielrechnung zu beiden Abschreibungsarten

Ein Arzt mit einem Spitzensteuersatz von 42 % kauft in 07/2020 ein Ulltraschallgerät in Höhe von 20.000,00 €.

degressive Abschreibung beträgt 25 %

2020 20.000,00 € –> 2.500,00 €

2021 17.500,00 € –> 4.375,00 €

2022 13.125,00 € –> 3.281,25 €

lineare Abschreibung beträgt 12,5 %

2020 20.000,00 € –> 1.250,00 €

2021 18.750,00 € –> 2.500,00 €

2022 16.250,00 € –> 2.500,00 €

Steuerersparnis gegenüber der linearen Abschreibung:

2020 525,00 €

2021 787,50 €

2022 328,12 €

Unterschied degressive und lineare AfA

Bei der degressiven AfA ist der Abschreibungsbetrag im ersten Jahr – auch Erstjahr genannt – besonders hoch und sinkt mit der Zeit. Bei der linearen AfA hingegen wird das Wirtschaftsgut über die Dauer der betriebsgewöhnlichen Nutzungsdauer jährlich mit immer demselben AfA-Betrag abgeschrieben. Die degressive AfA ist gerade in der ersten Hälfte des Abschreibungs-Zeitraums deutlich vorteilhafter als die lineare AfA, weil Unternehmerinnen und Unternehmer höhere Betriebsausgaben abziehen können. Das führt zu einer Steuerentlastung.

Mein Fazit

Die (Wieder-)Einführung der degressiven Abschreibung fördert aus steuerlicher Sicht den Investitionsanreiz von Unternehmen. Grund ist, dass Unternehmerinnen und Unternehmer einen unmittelbaren steuerlichen Effekt aus einer Anschaffung erhalten. Das schont ihre Liquidität. Besondere Vorteile werden dadurch besonders anlagenintensive Unternehmen haben. Aus meiner Sicht ist die Wiedereinführung der degressiven AfA ein sehr sinnvoller Schritt. Zum einen steigern Investitionen die Wettbewerbsfähigkeit heimischer Unternehmen – gerade auch im internationalen Vergleich. Zum anderen wird durch erhöhte Investitionen die Nachfrage nach Anlagegütern – wie beispielsweise Geräte – gestärkt. Das wird sehr sicher zu einem Konjunkturimpuls führen. Im Gegensatz zu Investitionszuschüssen, die immer erst kompliziert beantragt werden müssen, ist der Liquiditätseffekt für Praxen über eine degressive AfA schneller und einfacher zu erhalten.

Christoph Röger

war von 1991 bis 1999 für die ETL Steuerberatungsgesellschaft in den neuen Bundesländern tätig. Im Jahr 1999 hat er das Steuerberaterexamen erfolgreich absolviert und wurde zum Steuerberater bestellt. Als geschäftsführender Gesellschafter der ADVIMED Steuerberatungsgesellschaft sowie der ETL Röger & Johannes GmbH in Köln war Christoph Röger von 2000 bis 2015 tätig. Hier spezialisierte er sich unter anderem auf die Beratung von Heilberufen. 2009 hat er den Fachberater für den Heilberufebereich und 2014 den Fachberater Gesundheitswesen als Zusatzqualifikation erworben.